Le problème du gazoduc Nigeria Europe vient de nouveau en ce début du mois de mars 2024 au devant de la scène avec la déclaration du Ministre de l’énergie du Nigeria, présent au Forum du gaz que l’axe Nigeria-Niger / Algérie est en bonne voie, le Ministre algérien ayant déclaré je le site «Le projet qui s’étend sur 4.000 km d’Abuja aux côtes algériennes destiné à l’exportation du gaz nigérian a connu la réalisation d’une grande partie et il n’en reste que 100 km au niveau du Nigeria, 1.000 km au Niger et 700 km en Algérie, soit un total de 1.800 km».

Or le même ministre a annoncé le 29 novembre 2023 que le démarrage des travaux de construction du Gazoduc Nigeria /Maroc ( sourceReuters) se fera en 2024. Aussi, entre 2021/2024 nous assistons à des discours contradictoires de différents responsables nigériens qui doivent une fois pour toute éclair leur position , ce «parasitage» s’expliquant par le fait que cela dépasse le cadre strictement économique. Comme le démontre une importante étude de l’IRIS du 19 août 2021, le gazoduc reliant le Nigeria à l’Europe, principal client, qui doit se prononcer également sur ce projet, est l’objet d’enjeux géostratégiques importants pour la région

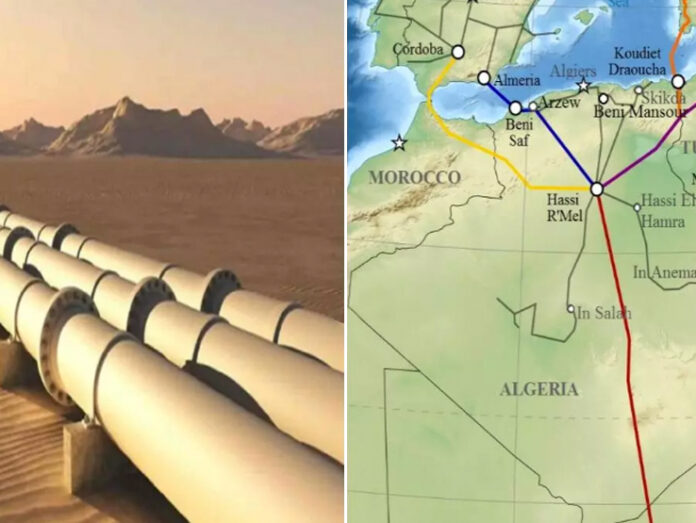

1. Le secteur de l’Énergie au Nigeria est marqué par le poids dominant de l’industrie pétrolière et gazière, procurant 75 % des recettes du budget national et 95 % des revenus d’exportation et les réserves prouvées de gaz naturel sont estimées à 5.300 milliards de mètres cubes gazeux. Le gazoduc Maroc-Nigéria dont le coût est estimé par l’IRIS à environ 30 milliards de dollars, dont la durée de réalisation, entre 8/10 ans, devrait mesurer environ 5 660 kilomètres de long. Il longerait la côte Ouest Africaine en traversant ainsi 14 pays : Nigéria, Bénin, Togo, Ghana, Côte d’Ivoire, Liberia, Sierra Leone, les trois Guinée, la Gambie, le Sénégal, la Mauritanie, le Sahara occidental et le Maroc. Dans la phase de pré-études, il s’agit pour les États traversés et la CEDEAO de signer des accords relatifs à sa construction mais aussi de valider les volumes de gaz disponibles pour l’Europe et d’entamer les discussions avec les opérateurs du champ «Tortue» (ressources gazières) au large du Sénégal et de la Mauritanie (ces deux pays ont signé un accord en décembre 2018 afin d’exploiter en commun le champ gazier Tortue-Ahmeyim et approcher des clients européens). Ce projet a pour but de connecter les ressources gazières nigérianes à différents pays africains, existant déjà deux gazoducs dans la zone Afrique du Nord-Ouest, le «West African Gas Pipeline », qui relie le Nigéria au Ghana, en passant par le Bénin et le Togo, et le gazoduc Maghreb-Europe (également nommé « Pedro Duran Farell ») qui relie l’Algérie à l’Europe via l’Espagne (Cordoue) en passant par le Détroit de Gibraltar et le Maroc. Le tracé passe par les côtes du Sahara occidental. ce qui pose le problème du Droit international , dossier en instance aux Nations Unies Concernant le gazoduc Nigeria Algérie de 4128 km , d’un coût estimé par la commission européenne qui est passé de 5 milliards de dollars au début de l’entente à 19/20 milliards de dollars pour une durée de réalisation de moins de 5 année après le début du lancement, d’une capacité annuelle de trente milliards de mètres cubes devant partir de Warri au Nigeria pour aboutir à Hassi R’Mel, en passant par le Niger. Aussi du point de vue économique, le gazoduc passant par l’Algérie est beaucoup plus rentable que celui passant par le Maroc , l’Algérie ayant l’avantage , outre sa longue expérience gazière, de posséder déjà plusieurs gazoducs opérationnels. Nous avons le TRANSMED, la plus grande canalisation d’un looping GO3 qui permet d’augmenter la capacité de 7 milliards de mètres cubes auxquels s’ajouteront aux 26,5 pour les GO1/GO2 permet une capacité de 33,5 milliards de mètres cubes gazeux, étant d’une longueur de 550 km sur le territoire algérien et 370 km sur le territoire tunisien, vers l’Italie. Nous avons le MEDGAZ directement vers l’Espagne à partir de Beni Saf qui après extension a une capacité de 10,5 milliards de mètres cubes gazeux, étant prévu de relancer le projet GALSI /Sardaigne ( Italie) d’une capacité entre 8/10 milliards de mètres cubes gazeux qui devait initialement approvisionner également la Corse, le GME via le Maroc dont l’Algérie a décidé de ne pas reconduire le contrat qui s’est achevé le 31/12/2021.

2.-La rentabilité du projet Nigeria Europe, suppose trois conditions. Premièrement, la mobilisation du financement, alors que les réserves de change sont fin 2023, pour l’Algérie sont de 73 milliards de dollars avec un endettement extérieur faible, 1,6% du PIB alors que le Nigeria fin 2022 a 3, 7 milliards de dollars de réserves de change et une dette publique en 2022 de 103,11 milliards $ contre 95,77 milliards $ en 2021. Ne parlant pas du Niger pays extrêmement pauvre qui ne peut concourir au financement et dont l’accord est nécessaire pour la traversée sur son territoire . Aussi l’on devra impliquer des groupes financiers internationaux, l’Europe principal client et sans son accord et son apport financier il sera difficile voire, impossible de lancer ce projet, l’Europe se proposant horizon 2030 de couvrir 50% de ses besoins en énergies renouvelables et en hydrogène vert et bleu.. Deuxièmement, ce projet doit tenir compte de la concurrence internationale qui influe sur sa rentabilité. Les réserves avec de bas coûts de la Russie de l’Iran et du Qatar, ces trois pays représentant plus de 50% des réserves mondiales sans compter d’autres producteurs en Afrique, le Mozambique, le Sénégal, la Mauritanie , l’Egypte, la Libye. Nous avons également les importants gisements de gaz en Méditerranée orientale (20.000 milliards de mètres cubes gazeux) expliquant les tensions entre la Grèce et la Turquie. Sans compter le gaz de schiste américain, les USA étant devenus en 2023 le premier producteur mondial . D’où l importante avant toute prise de décision de lancer un tel investissement, une étude du marché entre 2024/2030 pour déterminer le seuil de rentabilité en fonction de la concurrence d’autres producteurs, du coût et de l’évolution du prix du gaz Troisièmement, la sécurité et des accords avec certains pays, le projet traverse plusieurs zones alors instables et qui mettent en péril sa fiabilité avec les groupes de militants armés du Delta du Niger qui arrivent à déstabiliser la fourniture et l’approvisionnement en gaz, les conséquences d’une telle action, si elle se reproduit, pourraient être remettre en cause la rentabilité de ce projet. Il faudra impliquer les États traversés où il faudra négocier pour le droit de passage (paiement de royalties) donc évaluer les risques d’ordre économique, politique, juridique et sécuritaire.En conclusion, l’énergie, autant que l’eau, est au cœur de la souveraineté des États et de leurs politiques de sécurité. N’oublions pas l’Afrique où traditionnellement, ce sont au Nigéria, l’Algérie , l’ Égypte et la Libye où se trouvent les réserves et les sites de production de gaz les plus prouvés. Néanmoins, selon les données de Gloal Energy Monitor de 2022 la préproduction se situent chez de nouveaux entrants sur le marché du gaz africain , environ 85% des nouvelles réserves de gaz naturel en phase de préproduction en Afrique se trouvent dans des pays qui jusqu’ici n’exploitent pas les combustibles fossiles. Nous avons le Mozambique abritant 44,9% de ces réserves prouvées, le Sénégal (15,1%), la Mauritanie (11,2%) et la Tanzanie (10%), l’Afrique du Sud (1,9%) , l’Éthiopie (0,8%) et devant inclure la Guinée équatoriale. Les réserves cumulées de ces pays étant évaluées à plus de 5200 milliards de mètres cubes gazeux et si les 79 projets en phase de préproduction répertoriés en Afrique sont réalisés, la production gazière du continent augmentera d’environ 33% d’ici 2030. La carte gazière de l’Afrique devrait se modifier progressivement avec les nouveaux entrants sur le marché du gaz naturel les anciens producteurs cités ayant qui avaient accaparé 92% de la production du continent entre 1970 et 2022, les futurs hubs gaziers africains représenteront plus de 50% de la production gazière du continent entre 2030/2035. Mais la mise en exploitation concernant les infrastructures d’exportation, y compris dans les pays producteurs traditionnels, nécessiterait des investissements sur site vierge estimés à 329 milliards de dollars. Les dépenses d’investissement dans les terminaux de GNL programmés sont estimées à environ 103 milliards de dollars, dont 92 % financeraient les terminaux d’exportation de GNL et les cinq principaux pays africains qui développeront des terminaux d’exportation sont la Tanzanie, le Mozambique, le Nigéria, la Mauritanie et le Sénégal. Ne devant jamais oublier que dans la pratique des affaires et des relations internationales n’existent pas de sentiments mais, que des intérêts, chaque pays défendant ses intérêts propres, les nouvelles dynamiques économiques modifient les rapports de force à l’échelle mondiale et affectent également les recompositions politiques à l’intérieur des États comme à l’échelle des espaces régionaux

A.M.